Самозанятые

Меры поддержки самозанятых граждан

Ролик Фонда поддержки предпринимательства ЛО (видеоролик)

О распространении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» на территорию Ленинградской области (презентация)

Презентация Самозанятые 2020 (регистрация НПД)

Самозанятые - регистрация в приложении Сбербанк онлайн

ИП стал самозанятым: что с переходными налогами и взносами

Ответственность за незаконное предпринимательство

Можно ли и как стать самозанятым в Ленинградской области? Налоги и взносы, плюсы и минусы самозанятости. Онлайн-помощь специалиста.

Статус самозанятого постепенно набирает популярность, а в Сети увеличивается интерес к таким запросам как «самозанятость плюсы и минусы Ленинградская область» и «самозанятый гражданин как оформить Ленинградская область». Статус самозанятого выбирают представители разных профессий, при этом законодательством предусмотрены определённые ограничения по регионам и видам деятельности самозанятых граждан. Можно ли в Ленинградской области стать самозанятым – читайте ниже.

Содержание

Кто такие «самозанятые граждане»?

В действующем законодательстве РФ нет чёткого определения самозанятости, поэтому в Ленинградской области часто самозанятыми называют и тех граждан, чья деятельность регулируется п. 70 ст. 217 НК РФ, и тех, кто применяет налоговый спецрежим НПД (налог на профессиональный доход) в соответствии с ФЗ-422 от 27.11.2018 года. Именно о самозанятых-плательщиках НПД и расскажем подробнее.

Под самозанятостью понимается форма занятости, при которой гражданин получает доход от деятельности по реализации произведённых им услуг, товаров либо работ, при осуществлении которой не имеет работодателя и наёмных сотрудников.

Обзорную статью экспертов портала о самозанятости и особенностях ведения деятельности в качестве самозанятого читайте по ссылке.

Можно ли быть самозанятым в Ленинградской области?

НПД является экспериментальным налоговым режимом для самозанятых лиц и начал применяться с 1 января 2019 года в 4 субъектах страны (Москве, Московской и Калужской областях, а также в Татарстане). Ленинградская область присоединилась к эксперименту с 1 января 2020 года. Расширение эксперимента на все субъекты Российской Федерации планируется с 1 июля 2020 года.

Ограничения, связанные с деятельностью самозанятых граждан, указаны в Федеральном законе от 27 ноября 2018 года № 422-ФЗ. Среди прочего, самозанятые лица не вправе продавать подакцизные товары, заниматься перепродажей товаров и оказывать услуги по договору комиссии, поручения и агентскому договору. Ещё одним важным ограничением в законе является ведение самозанятым деятельности в «экспериментальном» регионе.

Зарегистрироваться самозанятым в Ленинградской области и уплачивать налог на профессиональный доход (НПД) можно при условии ведения деятельности в регионе, участвующем в налоговом эксперименте, а также соблюдении иных требований законодательства РФ.

Какие взносы и налоги платят самозанятые лица в Ленинградской области? В чём плюсы и минусы статуса самозанятого и не выгоднее ли быть ИП? Как зарегистрироваться самозанятым? Ответы на эти и другие вопросы читайте далее.

Рекомендуем: форум самозанятых граждан — здесь мы обсуждаем последние новости о самозанятости, регистрацию и деятельность самозанятых, налоги и меры поддержки. Присоединяйтесь, коллеги!

Виды деятельности самозанятых лиц

Физические лица или индивидуальные предприниматели вправе быть самозанятыми лицами и уплачивать НПД, если реализуют продукцию собственного производства, выполняют работы либо оказывают услуги физлицам или организациям (разработка сайтов, ремонт квартир, перевод текстов, маникюр на дому, сдача жилья, юридические услуги, бухгалтерские услуги и прочие виды деятельности, попадающие под налоговый спецрежим НПД).

Полный перечень разрешённых видов деятельности самозанятых лиц в Ленинградской области в законодательстве не указан, напротив в законе перечислены виды деятельности, при которых применять спецрежим НПД нельзя (т. е. которыми не могут заниматься самозанятые граждане).

Перечень видов деятельности, которыми не могут заниматься самозанятые граждане указан в п. 2 ст. 4, п. 2 ст. 6 Закона от 27.11.2018 № 422-ФЗ:

Если вы планируете заниматься одним из вышеперечисленных видов деятельности, то в таком случае вы не вправе быть самозанятым и уплачивать НПД.

Также не могут быть самозанятыми гражданами и платить налог на профессиональный доход арбитражные управляющие, оценщики, адвокаты, частные нотариусы и медиаторы (п. 2 ст. 6 Закона от 27.11.2018 № 422-ФЗ).

Налоги и взносы при самозанятости

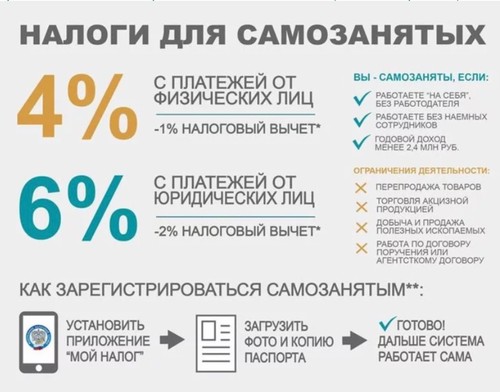

Для самозанятых граждан в Ленинградской области установлены две налоговые ставки: 4% при расчетах с физическими лицами и 6% — с юридическими лицами и предпринимателями. Самозанятый не обязан вести какую-то специальную отчётность, а начисление налога на профессиональный доход и его уплата происходит в автоматическом режиме через мобильное приложение «Мой налог».

Статью экспертов портала о мобильном приложении для самозанятых «Мой налог» читайте по ссылке.

Платить страховые взносы самозанятые в Ленинградской области не должны, но могут по своему желанию. Согласно постановлению Правительства РФ от 19 февраля 2019 года №160, период уплаты взносов засчитывается в страховой стаж при последующем определении пенсии.

Обзорную статью экспертов портала о налогах и взносах самозанятых граждан читайте по ссылке.

Плюсы и минусы самозанятости

Статус самозанятого гражданина в Ленинградской области позволяет заниматься любимым делом в рамках закона. Явные плюсы регистрации в качестве самозанятого: регистрация и снятие с учёта в режиме онлайн за 10-15 минут, никаких деклараций, законность деятельности и низкий налог, который уплачивается лишь при наличии дохода.

Несмотря на перечисленные выше плюсы самозанятости, стоит отметить и определённые недостатки: запрет нанимать работников по трудовому договору, лимит по доходам до 2,4 млн. рублей в год и минимальная пенсия в преклонном возрасте.

Ещё одним минусом может быть новизна статуса самозанятого и налога на профессиональный доход (НПД) в Ленинградской области, что в определённых случаях может отпугивать потенциальных клиентов и партнёров. Самозанятость стала законодательно регулироваться недавно, поэтому по статусу самозанятых граждан и порядку их регистрации пока очень мало информации, а вопросов больше, чем ответов. Наверняка и вы нашли эту статью, когда искали в интернете свежую информацию по запросам типа «самозанятость виды деятельности Ленинградская область» и «регистрация как самозанятый гражданин Ленинградская область».

Статью экспертов портала о плюсах и минусах самозанятости читайте по ссылке.

Регистрация в качестве самозанятого

Несмотря на определённые минусы, регистрация в качестве самозанятого лица в Ленинградской области это отличный шанс для тех, кто хочет работать легально, не рискуя быть привлечённым к ответственности за незаконное предпринимательство, но опасается регулярной уплаты страховых взносов, сложностей налогового и бухгалтерского учёта или обязанности иметь кассовый аппарат. Самозанятые лица полностью освобождены от этих нюансов ведения бизнеса.

Регистрация самозанятых в Ленинградской области осуществляется одним из следующих способов:

Статью экспертов портала о вариантах регистрации самозанятых с пошаговой инструкцией читайте по ссылке.

Надо ли регистрироваться самозанятым в Ленинградской области? Что выгоднее – ООО, ИП или самозанятость? Ответы на эти вопросы зависит от масштабов вашей деятельности, стабильности дохода и других параметров – каждый случай индивидуален, универсальных ответов нет.

Если у вас остались вопросы по регистрации либо нюансам ведения деятельности в качестве самозанятого лица в Ленинградской области, то обратитесь за консультацией к специалисту.

Юридическая консультация по самозанятости

Ищите «юридическая консультация самозанятость в Ленинградской области» или «самозанятость горячая линия»? Нужна бесплатная юридическая консультация по самозанятости в Ленинградской области? Это неудивительно, так как новизна налога на профессиональный доход (НПД) и статуса самозанятого вызывает вопросы как у самих самозанятых, так и у их контрагентов, не всегда понимающих как правильно работать с самозанятыми.

Консультация юриста по самозанятости доступна на сайте — просто задайте вопрос юристу в онлайн-чате, по телефону или закажите обратный звонок, заполнив ниже форму с описанием своей проблемы.

Авторы: Александр Грищенко, Алексей Кулебякин

Региональная выплата самозанятым гражданам

Единовременная региональная выплата предоставляется гражданину, зарегистрированному в качестве самозанятого (плательщика налога на профессиональный доход) до 30 марта 2020 года, в размере 7 000 рублей однократно, а также 5 000 рублей однократно на каждого его несовершеннолетнего ребенка.

Исключение составляют:

- самозанятые граждане, предоставляющие в аренду собственное недвижимое имущество;

- самозанятые граждане, предоставившие в УФНС России по Ленинградской области декларацию об отсутствии дохода (не получающие доход) за 1 квартал 2020 года.

Для получения региональной доплаты необходимо:

- заполнить прилагаемые формы заявления и согласия на обработку персональных данных;

- приложить копии свидетельств о рождении детей (если есть дети);

- отправить на электронную почту районного филиала Биржи труда.

Адрес электронной почты и телефон для консультации: https://job.lenobl.ru/ru/news/26095/

ГОСУДАРСТВО ПОДДЕРЖИВАЕТ САМОЗАНЯТЫХ ГРАЖДАН

11 мая в своем выступлении Президент Российской Федерации Владимир Владимирович Путин объявил о мерах поддержки для самозанятых граждан, предполагающих возврат в полном объеме суммы налога на профессиональный доход, уплаченного за 2019 год, а также предоставление дополнительного налогового капитала в размере 1 МРОТ на уплату налога в 2020 году.

- Возврат налога будет осуществляться в виде субсидии в беззаявительном порядке на банковские карты, привязанные в мобильном приложении «Мой налог» или в Личном кабинете «Мой налог».

- Дополнительный «налоговый капитал» (вычет) в размере одного МРОТ (12 130 рублей) будет применяться автоматически для оплаты в 2020 году налога, задолженности и пени по налогу на профессиональный доход.

Кировске помогут стать САМОЗАНЯТЫМ!

6 февраля в 15-00 в Кировском политехническом техникуме (г. Кировск, ул. Новая, д.40) состоится семинар по разъяснению вопросов, касающихся регистрации физических лиц и индивидуальных предпринимателей в качестве самозанятых.

К участию в семинаре приглашаются все желающие, предоставляющие или планирующие предоставлять парикмахерские услуги, услуги по: репетиторству; присмотру за детьми и пожилыми людьми; маникюру; массажу; изготовлению тортов и пирожных; грузоперевозкам; пассажироперевозкам; ремонту автомобилей, бытовой техники, компьютеров, квартир; сдаче в аренду жилой недвижимости; ремонту и пошиву одежды; фото и видеосъемке; изготовлению и реализации изделий декоративно-прикладного искусства.

30 января в администрации Кировского района ЛО прошло первое заседание рабочей группы по увеличению числа предпринимателей и стимулированию самозанятых граждан к регистрации на территории Кировского муниципального района ЛО, в котором приняли участие заместитель главы районной администрации по экономике Евгений Павлов и заместитель главы администрации по социальным вопросам Татьяна Лоскутова, начальники структурных подразделений администрации, директор Фонда поддержки малого бизнеса района, представители МИФНС России № 2 по Ленинградской области и администраций поселений района.

- Репетиторы, коучи, онлайн-консультанты.

- Няни и ухаживающие за детьми или больными, престарелыми и т.п.

- Клининговые услуги.

- Парикмахеры. Специалисты по маникюру, косметические услуги.

- Швеи, мастер по ремонту обуви и т.д.

- Продажа товаров собственного изготовления, мастера народно-художественных промыслов, при этом следует учесть, что перепродажа продукции других производителей запрещена.

- Граждане, торгующие фруктовой, ягодной, овощной продукцией, выращенной самостоятельно.

- Фото и видео операторы, специалисты по проведению праздничных

- и иных мероприятий, организаторы мастер-классов.

- Кондитеры, частные производители молочных и хлебобулочных изделий.

- Шоферы, грузопассажирские перевозки.

- Фрилансеры-копирайтеры, дизайнеры, программисты, граждане работают с помощью платформ в интернете в удаленном режиме.

- Журналисты.

- Массажисты, трудящиеся на дому.

- Специалисты по восстановлению ювелирных изделий, часов.

- Специалисты по ремонту и восстановлению компьютеров или бытовых приборов.

- Граждане, сдающие в аренду недвижимое имущество.

- Услуги по ремонту и строительству жилья, ремонту сантехнического оборудования, авто ремонт и т.д.

- Оказание бухгалтерских услуг, юридические консультации.

- Выгул собак.

- Курьеры.

Пользоваться специальным режимом могут самозанятые, чей годовой доход не превышает 2,4 миллиона рублей (200 тысяч рублей в месяц).

Для самозанятых, которые реализуют свои товары и услуги физическим лицам установлена ставка налога в размере 4% от дохода, при продажах индивидуальным предпринимателям и юридическим лицам налоговая ставка составит 6%.

Статус самозанятого позволит гражданам, не зарегистрировавшимся в качестве индивидуального предпринимателя, работать легально вести бизнес и получать доход от подработок без риска получить штраф за предпринимательскую деятельность без регистрации, брать кредиты в банках, открыто рекламировать свою деятельность.

В Ленинградской области с 1 января 2020 года введен специальный налоговый режим для самозанятых граждан.

Какими мерами поддержки могут воспользоваться самозанятые граждане Ленинградской области:

⇒ Обучением

⇒ Консультациями и услугами

⇒ Финансовой поддержкой - Самозанятые могут получить микрофинансовую поддержку на развитие бизнеса 50 до 500 тысяч рублей по ставке 5% годовых